|

O ano de 2019 parece agora longínquo. Não que o Top Channel tenha este ano sido publicado mais tarde, mas porque todos os acontecimentos relacionados com a situação pandémica que estamos a viver em 2020 são de tão grande intensidade que qualquer data anterior a março nos parece do século passado.

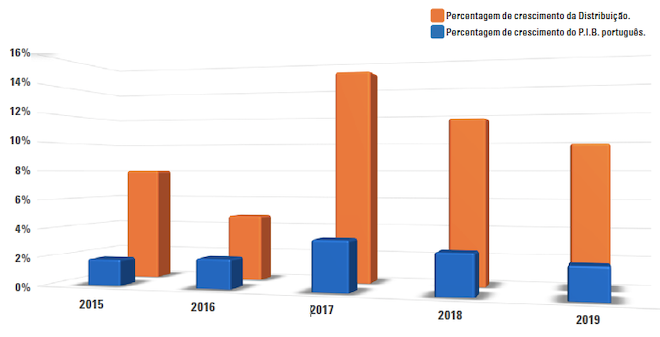

Remetendo-nos ao final de 2019, e se o leitor se recordar, a economia já dava sinais de abrandamento. Na variação do homólogo, o Instituto Nacional de Estatística assinalava um recuo de -0,4% no crescimento, de 2,6% em 2018 para 2,2% em 2019.

Apesar de muito mais “performante”, o setor das tecnologias não é em nada imune ao seu entorno económico, e os dados do crescimento do volume de negócios nos 25 principais distribuidores refletem isso mesmo. Se em 2018 o crescimento do conjunto de empresas que integram o Top Channel tinha sido de 11,6%, em 2019 o nosso barómetro aponta para 9,5% de crescimento.

Também em termos de rentabilidade, os resultados líquidos das empresas que os divulgam têm um ligeiro recuo dos 1% em 2018 para os 0,88% em 2019.

Relativamente aos números de colaboradores, existe um aumento expressivo de mais 8% de trabalhadores no total destas 25 empresas.

A distribuição é composta por uma enorme diversidade de atividades, sendo que cada vez menos temos distribuição no estrito sentido da palavra – que nos remete para a logística e para a componente financeira –, mas cada vez mais para uma oferta complementar de serviços aos Parceiros na área do valor acrescentado.

Pelo quinto ano consecutivo, o IT Channel publica os dados de vendas dos distribuidores com o objetivo de estabelecer um barómetro da atividade, nos seus indicadores principais, que nos permita extrapolar para toda a atividade de Canal e Parceiros em Portugal.

Evolução do crescimento do volume de vendas da distribuição face ao crescimento económico

A relação entre o crescimento económico e o desemprenho da Distribuição é notória

Os 25 maiores distribuidores

O Top Channel não deve ser lido como um ranking, uma ordenação das empresas de distribuição pela “pole position” da faturação, porque a distribuição é muito mais complexa do que isso. Distribuidores de Valor Acrescentado (Valued Added Distributors – VAD) não podem ser comparados com os grandes distribuidores de volume (broadline distributors), e os distribuidores que se especializaram em setores e marcas específicas dificilmente podem ser comparados com qualquer das outras classes.

A própria definição clássica de um distribuidor broadline está hoje posta em causa com algumas destas grandes empresas a disponibilizarem serviços de valor acrescentado aos seus Parceiros e, inclusivamente, a participarem no processo de entrega de soluções junto do cliente final em conjunto com o seu Parceiro, algo que vem tornar mais complexa qualquer análise ao setor.

Metodologia

O Top Channel é baseado nas contas públicas das empresas de distribuição e portanto, no que vulgarmente designamos por “depósito de contas”, que por lei deve ser efetuado até 31 de julho, (este ano o prazo foi dilatado para o dia 30 de setembro devido aos efeitos da pandemia nos gabinetes de contabilidade), e que é assim apurado pelo nosso Parceiro Informa D&B a partir do registo notarial. O processo considera apenas dois parâmetros: o volume de negócios total e o resultado líquido, ou seja, os lucros após o apuramento de impostos. O número de colaboradores é uma informação voluntariamente comunicada por cada empresa.

Em todos os setores de atividade existem empresas que retardam o depósito de contas, ou por processos internos de auditorias de fecho dos números ou porque deliberadamente não querem que estes dados sejam do conhecimento dos mercados onde operam, acabando por fazê-lo em anos sequentes.

No setor da distribuição de IT, a grande maioria das empresas agem de forma transparente em relação aos seus resultados (mesmo a maioria das multinacionais cotadas em bolsa colaboraram neste painel dentro das suas restrições internas). Existem, porém, empresas cuja atividade comercial, embora tendo por base a equipa portuguesa, é feita maioritariamente por faturação intercomunitária. Nestes casos, ou a empresa colabora desagregando o que são as vendas em Portugal ou seria errado publicar os dados locais conhecidos, porque não refletiriam a real dimensão do negócio.

Várias empresas nessa circunstância colaboraram, fornecendo voluntariamente as vendas realizadas em Portugal, mas da parte de outros distribuidores, e pelo terceiro ano consecutivo, isso não foi possível.

Embora o IT Channel tenha informação relativamente fiável sobre o valor da faturação intracomunitária para Portugal destes distribuidores, ela só poderia ser publicada com a validação destas empresas. A sua ausência não altera de forma expressiva as conclusões deste Top Channel. Determinar o volume total da atividade da distribuição no nosso setor em Portugal é também especialmente difícil porque o Canal fora do grupo dos grandes distribuidores torna-se “híbrido”, com empresas cujo core não é a distribuição, mas que representam fabricantes e, pelo menos no plano formal, têm alguma atividade de distribuição.

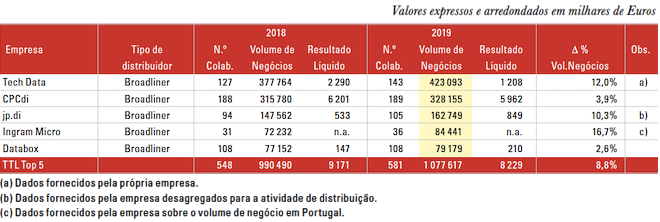

O TOP 5

Distribuidores broadline

O ranking dos principais distribuidores de volume conheceu em 2019 uma consolidação das posições relativas que já ocupam desde o ano de 2017, com a líder Tech Data a crescer mais depressa do que a CPCdi em volume de negócios, 12% contra os 3,9% do principal distribuidor nacional.

Pelo segundo ano consecutivo, a Ingram Micro apresenta o maior crescimento do grupo dos cinco grandes, com 16,7%, dados estes fornecidos pela própria empresa.

Segundo estes dados, a Ingram Micro é agora o quarto distribuidor em volume de vendas ultrapassando marginalmente a Databox.

Nos grandes distribuidores nacionais, foi a jp.di a que comunicou um maior crescimento com 10,3%, dados que estão desagregados do total da faturação do JP.Group que tem mais três divisões de negócios aqui não refletidas.

A Databox, depois de um 2018 marcado por um decréscimo explicado pela diminuição das exportações para os PALOP, volta este ano ao crescimento do seu volume de vendas, apresentando ainda um ligeiro crescimento no seu resultado líquido.

O total dos cinco distribuidores broadline aqui analisados representa mais de 80% do volume total de vendas da distribuição, tendo um crescimento consolidado em 2019 de 8,8%, abaixo do crescimento global do mercado pelo terceiro ano consecutivo.

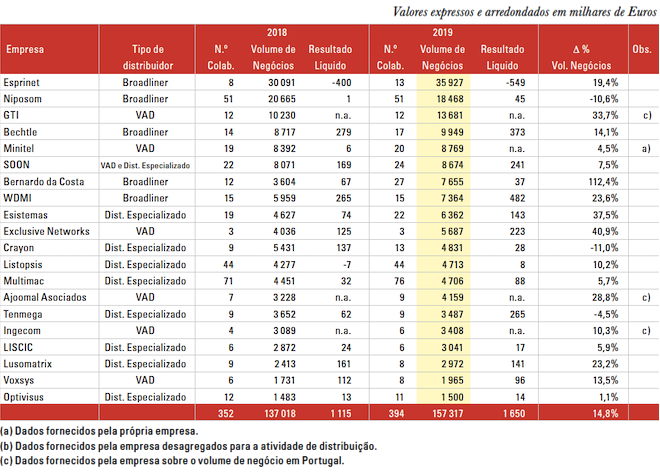

Os VAS voltam a dominar o crescimento

A distribuição de Valor Acrescentado e a Distribuição Especializada voltaram a dominar o crescimento em 2019, crescendo quase o dobro dos outros distribuidores pelo terceiro ano consecutivo. O conjunto das empresas que se posicionam dessa forma cresceu perto de 15% face ao período homólogo e tem o melhor registo no crescimento da rentabilidade face aos distribuidores broadline.

Nesta listagem de 20 empresas, no Top da faturação está o sexto maior distribuidor broadline em Portugal, a Esprinet, que apresenta o maior crescimento relativamente a todos os grandes distribuidores com +19,4%.

Observando apenas os VAD, a liderança por volume de negócios está este ano na GTI com um crescimento de 33,7%. É a primeira vez que podemos publicar os dados da GTI em Portugal, uma alteração da política de comunicação da empresa, provavelmente fruto da integração deste distribuidor de valor acrescentado dentro do grupo italiano Esprinet.

Exclusive Networks (+40%), Ajoomal Asociados (+28,8%) e Ingecom (+10,3%) são outros VAD que integram o ranking e que cresceram bastante em relação ao mercado de distribuição no global.

A tabela +20 que integra por ordem de faturação várias tipologias de empresas, incluindo os distribuidores especializados, cresceu 14,8%.

+25

VADs (Value Added Distributer) e Distribuidores Especializados e outros Distribuidores Broadline

Total do Painel +25

O que o Top Channel não publica

Nunca seria possível quantificar a malha total da distribuição, sobretudo na capilaridade de pequenas representações integradas em empresas cujo core não é a distribuição, ou por pequenos distribuidores especializados com volumes de vendas inferior a um milhão de euros (critério de exclusão no Top Channel), mas o total destas faturações é perfeitamente negligenciável face aos dados apurados no Top 25.

Existem, ainda assim, duas ausências significativas e que lamentamos; a Arrow e a Westcon.

Em 2018, a soma do valor de ambos os distribuidores superou 100 milhões de euros, o que constitui uma parte muito significativa do valor analisado, perto de 9% do valor total do mercado de distribuição nesse ano.

Acreditamos que incorporando ambos os distribuidores poderíamos ter anunciado que o mercado em 2019 tinha crescido a dois dígitos.

Até ao fecho desta edição não eram conhecidos os dados deste distribuidores pelo Instituto Nacional de Registo e Notariado (no ano transato foram conhecidos em Dezembro), o que faria a sua publicação depender do fornecimento voluntário dos mesmos, algo que estas empresas em Portugal não estão autorizadas a divulgar pelas respetivos headquarters pela política de comunicação aos seus acionistas e mercados de valores. A Arrow é cotada no NYSE, a Westcon-Comstor faz parte do grupo Datatec.

Luís Pires, Country Manager da Tech Data Portugal

"O ano de 2019 foi muito positivo para a Tech Data. Crescemos acima do mercado, cimentando a nossa liderança na distribuição em Portugal e reforçando o nosso posicionamento como distribuidor de valor acrescentado. Este resultado é o reflexo de uma estratégia global de aposta num portfolio end-to-end que agrega produtos, serviços e soluções com valências altamente especializadas, sobretudo nas áreas de next-generation, cloud e serviços, sem descurar o negócio de distribuição mais tradicional. Colocamo-nos assim num patamar de excelência e valor reconhecidos pelo canal que servimos, tanto clientes como fabricantes. Continuaremos a trabalhar no desenvolvimento de iniciativas de transformação digital de forma a reforçar a nossa proposta de valor, sempre com o principal objetivo de ir ao encontro das necessidades do Canal." "O ano de 2019 foi muito positivo para a Tech Data. Crescemos acima do mercado, cimentando a nossa liderança na distribuição em Portugal e reforçando o nosso posicionamento como distribuidor de valor acrescentado. Este resultado é o reflexo de uma estratégia global de aposta num portfolio end-to-end que agrega produtos, serviços e soluções com valências altamente especializadas, sobretudo nas áreas de next-generation, cloud e serviços, sem descurar o negócio de distribuição mais tradicional. Colocamo-nos assim num patamar de excelência e valor reconhecidos pelo canal que servimos, tanto clientes como fabricantes. Continuaremos a trabalhar no desenvolvimento de iniciativas de transformação digital de forma a reforçar a nossa proposta de valor, sempre com o principal objetivo de ir ao encontro das necessidades do Canal."

Ricardo Ferreira, Diretor Geral da jp.di

"É o quarto ano consecutivo de crescimento para a jp.di (Unidade de Negócio da JP Sá Couto SA, que é parte do jp.group) na ordem dos 10% face a 2018. No entanto, no ano de 2019 não houve apenas um crescimento no volume de negócios, mas também nos quadrantes de resultado líquido e em número de colaboradores. "É o quarto ano consecutivo de crescimento para a jp.di (Unidade de Negócio da JP Sá Couto SA, que é parte do jp.group) na ordem dos 10% face a 2018. No entanto, no ano de 2019 não houve apenas um crescimento no volume de negócios, mas também nos quadrantes de resultado líquido e em número de colaboradores.

São fatores preponderantes para este crescimento a diversificação de portfólio - com novas marcas estratégicas a terem um efeito de alavancagem -, o fortalecimento da Parceria e relação com as marcas que caminham connosco, a contínua aposta em soluções de valor e cibersegurança e, acima de tudo, a continuidade do trabalho junto dos nossos clientes (os quais consideramos parceiros de negócio), sendo estes o foco principal da jp.di."

Hector Sainz de Diego, CEO da Esprinet Portugal

"2019 foi um ano de grande investimento, quer em estruturas quer em recursos, sempre com o objetivo de melhorar o nível de serviço aos nossos Parceiros. "2019 foi um ano de grande investimento, quer em estruturas quer em recursos, sempre com o objetivo de melhorar o nível de serviço aos nossos Parceiros.

Foi o ano de implementação de uma plataforma logística local. No início do segundo trimestre do ano, foi-nos possível começar a fornecer os nossos Parceiros a partir da Azambuja, garantindo assim entregas em 24h, ou até mesmo intra-day. Este investimento proporcionou que 90% da faturação anual tivesse sido realizada, através de stock fornecido por esta plataforma.

Reforçamos também as nossas equipas especialmente a nível comercial e marketing, de forma a chegar a mais parceiros com um atendimento cada vez mais personalizado, sempre com o intuito de conseguirmos atender às suas necessidades. O ano de 2019 foi para a Esprinet Portugal, um ano de investimento num futuro que se perspetiva longo e com um crescimento sustentado."

André Reis, CEO, DATABOX Informática, S.A

"Desafiante e exigente, 2019 foi um ano de resultados positivos para a DATABOX. O acompanhamento próximo da atividade dos nossos Parceiros e a preocupação constante em termos de stock disponível de um portfólio completo de soluções que servisse as diferentes necessidades do mercado, foram fatores decisivos para que concretizássemos com sucesso os principais objetivos que planeámos." "Desafiante e exigente, 2019 foi um ano de resultados positivos para a DATABOX. O acompanhamento próximo da atividade dos nossos Parceiros e a preocupação constante em termos de stock disponível de um portfólio completo de soluções que servisse as diferentes necessidades do mercado, foram fatores decisivos para que concretizássemos com sucesso os principais objetivos que planeámos."

Paulo Rodrigues, Diretor Geral da GTI Portugal

"O crescimento entre anos está alicerçado na aposta estratégica em soluções cloud e modelo de negócio de pay-per-use. "O crescimento entre anos está alicerçado na aposta estratégica em soluções cloud e modelo de negócio de pay-per-use.

O ano 2019 dado o estado da economia permitiu um bom comportamento na adoção das novas tecnologias. O mercado português é historicamente pioneiro na implementação dos desenvolvimentos a nível tecnológico em todas as suas componentes, quer seja hardware como software.

O aumento da oferta dos diversos fabricantes no que corresponde ao SaaS, permite melhor rentabilização dos recursos, facilita a adoção da tecnologia de ponta.

No ano 2020 encontramo-nos com esta situação muito particular que trouxe grandes desafios a todos os níveis, mover grande parte dos Recursos Humanos das companhias para uma situação de trabalho remoto, o que levantou bastantes desafios no que diz respeito às áreas de segurança e mobilidade, provocando a aceleração da transformação digital, por forma a que as empresas se possam manter competitivas, tirem o melhor partido da tecnologia e mantenham a sua produtividade como operação."

Nelson Dias, CEO, WDMI

"Isto é fruto do trabalho em equipa! A WDMI registou em 2019 o seu maior volume de negócios. A estratégia passa pela formação interna de colaboradores no sentido de todos respirarem o objetivo que nos move desde o primeiro dia. #WeRenewTogether é o lema que todo o nosso ecossistema partilha sendo o mercado dos recondicionados uma realidade assente no nosso país. Com ele chegam valores fundamentais nos dias de hoje: Renovação, Reutilização e Preservação Ambiental. "Isto é fruto do trabalho em equipa! A WDMI registou em 2019 o seu maior volume de negócios. A estratégia passa pela formação interna de colaboradores no sentido de todos respirarem o objetivo que nos move desde o primeiro dia. #WeRenewTogether é o lema que todo o nosso ecossistema partilha sendo o mercado dos recondicionados uma realidade assente no nosso país. Com ele chegam valores fundamentais nos dias de hoje: Renovação, Reutilização e Preservação Ambiental.

Foco ainda o posicionamento da WDMI face à COVID-19. Direcionamos todos os recursos de distribuição de equipamentos para escolas e entidades públicas, através dos nossos parceiros, possibilitando o recurso à telescola/teletrabalho por parte de milhares de pessoas. Em 2020, já ultrapassámos todos os objetivos do ano transato."

|